Cosa è un ETF? Guida semplice per tutti

Cosa è un ETF? Guida semplice per tutti – In questo articolo vedremo questa nuova tipologia di prodotti di investimento, gli ETF.

Gli ETF (acronimo di Exchange Traded Funds) in maniera molto elementare, possiamo definirli come dei fondi, di diverse tipologie che principalmente hanno lo scopo di replicare un determinato indice o sottostante.

Detto così sembra molto complicato e difficile, ma cercheremo di semplificare il più possibile la spiegazione con un esempio pratico.

Se volessi investire sulle aziende dell’S&P 500 e volessi eseguire un’operazione del genere, dovrei acquistare tutte le 500 società all’interno di quest’indice, il che implicherebbe una grossa disponibilità di denaro oltre che il pagamento di una valanga di commissioni.

Questo perchè perché dovrei acquistare nelle esatte percentuali dell’S&P 500 tutte le varie aziende presenti nell’indice di borsa, per crearmi in questo modo un mio mini S&P 500

Con gli ETF potrò risolvere questo problema.

Infatti ci sono degli gli ETF che replicano esattamente l’andamento dell’S&P 500 “occupandosi” di avere lo stesso profilo di rendimento.

Il nostro compito sarà semplicemente quello di acquistare una quota di questo ETF.

In questo modo avremo “virtualmente” tutto l’S&P 500 senza dover comprare per forza ogni singola azienda, perché ci sarà un intermediario che lo farà al posto nostro.

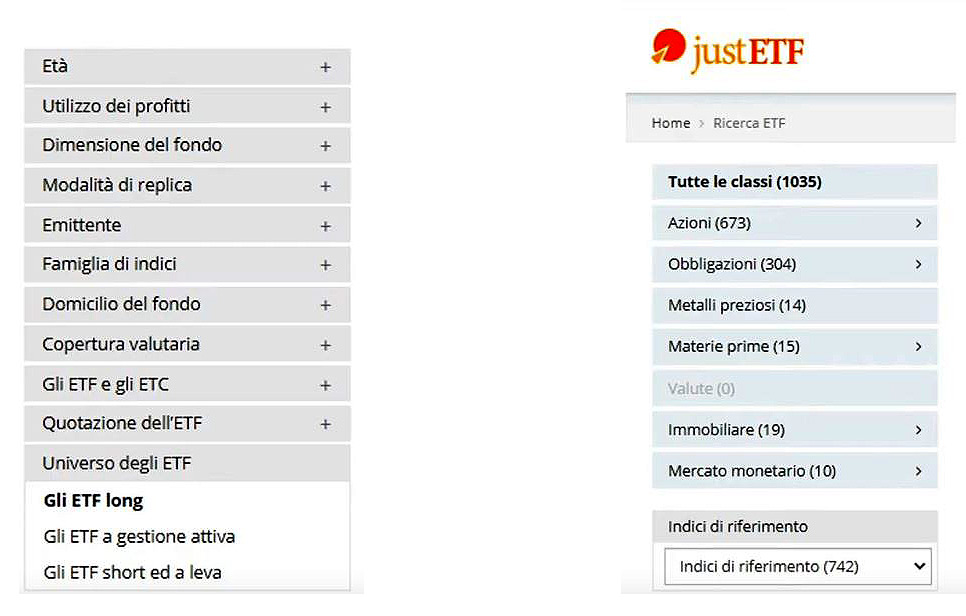

In questa immagine, tratta dal sito justetf , uno dei siti più importanti per la ricerca e il confronto dei vari ETF sul mercato, potrete notare una quantità gigantesca di ETF.

Questo perché non sono presenti solo sull’l’S&P 500, ma su moltissimi indici, come le 50 migliori aziende europee o l’indice italiano o l’indice di borsa cinese, possono essere anche su materie prime, metalli preziosi o obbligazioni (etf obbligazionari), sul settore immobiliare o anche sul settore monetario.

All’interno di ognuna di queste categorie ci sono delle altre sotto categorie. Ad esempio, se io volessi essere sicuro che l’etf replichi esattamente il sottostante, e volessi confrontare i due profili e capite che se l’etf è stato lanciato il mese scorso non posso avere questa sicurezza.

Quindi molto probabilmente vorrò vedere un etf che abbia almeno cinque o dieci anni, per poter confrontare che il rendimento sia effettivamente uguale a quello dell’indice che mi interessa.

Naturalmente su indici come l’S&P 500 potrete trovare etf giganteschi da diversi miliardi come fondi speculativi o sovrani.

Su mercati più di nicchia (esempio: vorrei acquistare un etf sulle 50 maggiori aziende africane) l’etf sarà molto più piccolo perché questa tipologia di investimento interesserà molte meno persone.

Un altro aspetto molto diverso è la valuta.

Gli etf sono acquistabili in diverse monete, in base alle esigenze dell’investitore, che potrà decidere di acquistarli in euro, in dollari o un mix di varie valute.

Un altro aspetto fondamentale è la modalità di replica, lo spiegheremo con un esempio pratico.

Per replicare esattamente un etf, il metodo più semplice sarà quello di comprare le esatte aziende nelle esatte proporzioni.

(esempio: su un totale di 100 sò che apple impatta per l’1%, comprerò azioni apple in modo tale che siano esattamente l’1% del fondo).

Chi acquista questo tipo di etf, ogni tre o sei mesi dovrà effettuare un “ribilanciamento” per controllare che le proporzioni siano ancora uguali a quelle dell’S&P 500.

Oppure è possibile replicare il sottostante attraverso delle opzioni, come dei contratti swap o altri strumenti derivati.

In questo caso non avranno esattamente le azioni dell’indice ma cercano attraverso degli strumenti derivati di replicare l’andamento.

Altro aspetto interessante è l’utilizzo dei profitti

Normalmente se dovessimo acquistare tante aziende come nel caso dell’S&P500, o anche del ftse MIB italiano, molte di queste aziende “staccheranno” ovvero rilasceranno dei dividendi.

Ci sono degli etf che distribuiscono ai propri investitori questi dividendi, altri invece che si dicono ad “accumulazione” che reinvestiranno automaticamente tutti i proventi derivanti dai dividendi all’interno del fondo. Tali proventi verrano utilizzati per acquistare altre azioni sempre nelle percentuali di quell indice.

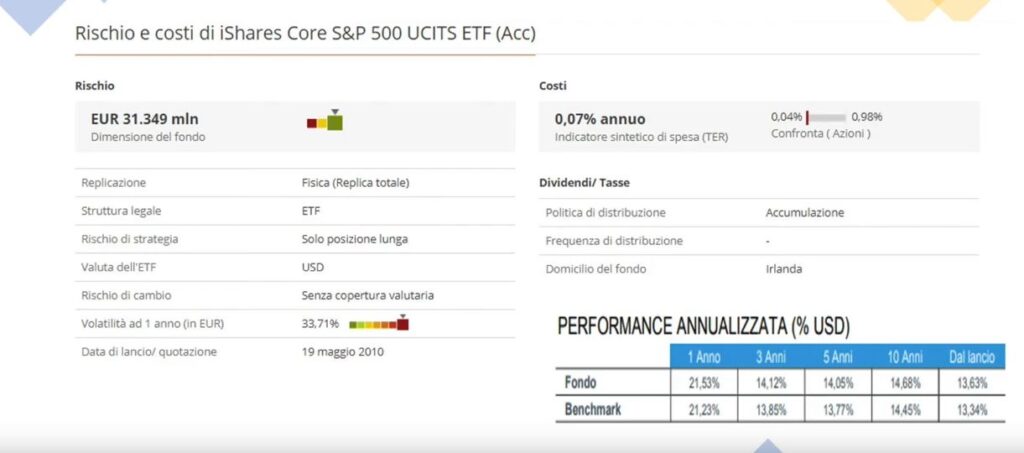

Per farvi capire ancora meglio come leggere un ETF, analizzermo l’immagine seguente:

L’immagine è la scheda informativa di un etf sull’S&P500. In questo caso è un etf che è stato lanciato dai ishares, una società veramente grande e molto famosa in questo ambito.

Il metodo di replicazione è replica fisica quindi ha esattamente le azioni, è in dollari, è stato lanciato il 19 maggio 2010, quindi esiste già da diverso tempo, e in alto a destra potete visualizzare il costo.

Gli ETF hanno sempre dei costi: questo nell’immagine è molto economico, ci costa lo 0,07 per cento all’anno, perché è un fondo molto grande e sullS&P500, e conseguentemente la società che gestisce questo etf può spalmare i propri costi su un capitale veramente grande.

Se prendiamo invece degli etf più di nicchia (come nell’esempio di prima indicavamo le 50 aziende africane), il costo sarà un pò più alto (intorno all 1,5%).

ETF a replica passiva

Un etf si può definire a replica passiva, quando non c’è un gestore che decide in modo autonomo quali azioni comprare e in che quantità, ma si limita semplicemente a replicare un indice.

Nell’esempio sopra è stato copiato esattamente quello dell’S&P500.

Capite bene che se nessuno deve decidere che aziende comprare e quante comprarne, non serve chissà quali analisi o chissà quali reparti per prendere le decisioni. Si replicherà semplicemente l’indice, in modo da minimizzare i costi. Nell’immagine sopra, il costo dell’etf è praticamente ininfluente.

Il domicilio del fondo, ovvero la sede operativa di questo etf è l’Irlanda (probabilmente per ragioni fiscali). La politica di distribuzione intesa come dividendi è ad accumulazione. La tabella in basso a destra ci servirà per un confronto fra questo fondo è il benchmark.

Il benchmark è l’indice di riferimento ovvero in questo caso l’S&P500. Nella performance ad un anno ha realizzato un +21,53%, mentre l’S&P500 un 21,23%.

Ciò significa che il valore della performance è praticamente identico, e ciò vuol dire che la replica fisica funziona bene.

Anche dall’andamento del lancio al 2010, il fondo ha fatto il 13,63% e l’S&P500 il 13,34% quindi è stata una replica molto precisa, e questo è uno dei punti forti degli etf di grandi dimensioni.

Quali sono i vantaggi degli etf?

Il primo è sicuramente la diversificazione.

Per ottenere la stessa diversificazione dell’S&P500 dovrei acquistare le azioni di 500 aziende.

Capite che non è una cosa molto semplice; al contrario, comprando semplicemente una quota di queste etf posso raggiungere lo stesso risultato senza fare operazioni gigantesche.

Tenete conto che l’acquisto di una quota di un ETF dell’S&P500 è di circa 280 dollari,un prezzo abbastanza abbordabile per avere una tale diversificazione.

Secondo punto: Bassi costi

Se voleste acquistare un fondo d’investimento gestito attivamente da persone fisiche, ad esempio in banca, i costi di gestione sono dal 2% in su, mentre in questo caso con questo etf pagavamo lo di 0,07%.

Capite che c’è una bella differenza

Terzo punto: Buone performance

Comprando gli indici possiamo godere di buone performance, perché ci sono veramente molti studi che mostrano, dati alla mano come il 95% dei fondi a gestione attiva non riesce a battere il mercato di riferimento.

Ovvero, se prendiamo dei fondi a gestione attiva che operano nel mercato dell’S&P500 nel 95% dei casi non riescono a fare meglio dell’indice americano.

Ciò significa che noi, pagando di meno, quindi con commissioni di gestione più basse, otteniamo addirittura performance migliori.

Da questo punto di vista è una vittoria su tutti i fronti.

In conclusione, gli ETF sono dei validissimi strumenti per investire soprattutto per i vantaggi che essi offrono. Leggi anche vantggi e diversificazione delgli ETF.